High-Low Percent (HLP) представляет собой индикатор и отражает разницу в процентах между числом акций, обновивших свои 52-недельные максимумы и минимумы, рассчитываемую ежедневно. Он показывает, кто доминирует на рынке – быки или медведи. И благодаря этому позволяет определить текущий .

- High-Low Percent (HLP) = (Новые максимумы – Новые минимумы) / Общее число бумаг (в индексе или секторе)

Например, если в течение дня 50 акций из индекса S&P 500 обновили свои максимумы, то High-Low Percent для S&P 500 ($SPXHLP) составит 10% ((50 – 0)/500) = 0,1). Преобладание акций, показавших 52-недельный максимум над бумагами, показавшими 52-недельный минимум, говорит о восходящей тенденции на рынке и, наоборот.

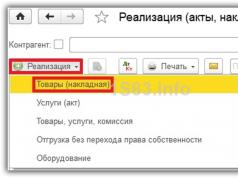

- Symbol: $SUPHLP (его можно поменять на любой другой из таблицы выше).

- Type: Histogram (чтобы задать отображение в виде гистограммы).

- Range: Predefined Range 1 Year (чтобы задать период для отображения данных на графике).

- Color Scheme Murphy (чтобы задать цветовое решение графика).

- Down Color: black (чтобы разделить цвета гистограммы).

- Overlays: Exp. Moving Avd и введите в Parameters значение: 10 (чтобы наложить на гистограмму скользящую среднюю за 10 дней – EMA (10)).

- Indicators: Price, введите в Parameters тикер $SPSUPX, а в Position: Below (чтобы видеть под графиком HLP динамику индекса S&P 1500).

После выбора данных настроек нажмите Update.

- Кстати, на платной версии сайта доступна опция сохранения шаблонов и богатый функционал для работы с графиками. Если решите оформить подписку на Stockcharts.. Получить бесплатный тестовый период и подписаться можно .

График индикатора High-Low Percent ($SPXHLP) в виде гистограммы для S&P 1500 на сайте Stockcharts.com.

Как выявлять сигналы на графике HLP?

График, построенный в виде гистограммы, имеет более наглядный вид и позволяет видеть, что происходило с акциями внутри дня – падали они или росли, и какая их часть обновляла при этом свои ценовые максимумы. Но даже такой график не дает четких сигналов, а именно они нужны и важны при работе с индикаторами.

Для анализа сигналов я скрываю индикатор HLP и оставляю только экспоненциальную скользящую среднюю – EMA(10). Она сглаживает ежедневные колебания и делает график более удобным для восприятия. (Выбор 10-дневного периода оптимален для среднесрочной торговли: EMA(10) – не такая длинная, как 20-дневная и не такая быстрая, как 5-дневная.)

Для этого я меняю следующие настройки графика:

- Type: Invisible (чтобы сделать HLP невидимым и убрать).

- Range: Predefined Range 2 Year (чтобы увидеть данные и динамику за больший временной период).

- Overlays: Horisontal lines, Parameters значения: 10,0,-10 (чтобы нанести важные уровни для анализа EMA10).

График индикатора High-Low Percent ($SPXHLP) для S&P 1500, сглаженный на EMA10, на сайте Stockcharts.com.

В качестве ключевых уровней я использую +10%/-10%. Почему именно эти уровни? Потому что, как вы видите, их HLP, сглаженный EMA(10), достигает значительно реже, чем, например, +7%/-7%. В результате на данных уровнях отфильтровывается большинство сигналов и оставляются наиболее сильные из них. Обратите внимание, что данные сигналы лучше всего отрабатывают на бычьем, а не на медвежьем рынке. Учитывайте это в торговле.

Как торговать по сигналам HLP?

High-Low Percent менее чувствителен, чем индикатор Advance-Decline Percent . Он не дает сильных всплесков внутри дня и работает как . В результате чего является отстающим (запаздывающим), то есть приходит в движение тогда, когда тенденция уже изменилась. Однако его сигналов достаточно, чтобы определить тренд и торговать на правильной стороне рынка. А это уже половина успеха.

- Ссылка

Понятия Хай и Лоу на Форексе относятся к основным терминам валютного рынка. Это базовые знания, с которыми знакомятся новички в первую очередь. Что это такое? Как минимумы и максимумы свечей используются в торговле на валютной бирже?

Что такое Хай и Лоу на Форексе?

Хай (от английского слова high) - максимальная цена финансового инструмента, которая имела место на рынке в течение определенного периода времени. На валютной бирже временные отрезки принято называть таймфреймами .

Именно они являются базовой величиной для проведения технического анализа рыночной ситуации. В популярной торговой платформе МетаТрейдер 4 существует несколько стандартных промежутков времени - от минутного до недельного и месячного. Хай, максимальная цена валютной пары, для каждого таймфрейма свой.

Лоу (от английского слова low) - минимальная цена, которая хотя бы раз была на рынке валютной пары либо другого актива в течение рассматриваемого периода времени. Хай и Лоу являются верхней и нижней ценовой границей минуты, часа, дня, недели, месяца (в зависимости от таймфрейма).

Определить Хай и Лоу на Форекс можно визуально. Для этого достаточно лишь взглянуть на свечу того периода, который вам нужен. Максимум свечи - это наивысшая верхняя точка, окончание ее тени или тела. Минимум свечи - низшая точка. Хай и Лоу формируют ценовой диапазон того временного периода, на котором вы их рассматриваете. Для дневного таймфрейма с помощью Хай и Лоу вы сможете увидеть коридор движения цены в течение дня. Эти уровни по совместительству являются сильной поддержкой и сопротивлением , но об этом чуть позже.

Методы торговли с использованием минимальных и максимальных значений цены

Как было сказано выше, граничные уровни свечи являются сильной поддержкой или сопротивлением. Поэтому в торговле можно использовать пробойные стратегии. Что касается выбора таймфрейма, рекомендуется торговать на дневном временном периоде. Допускаются входы в рынок по H4. На более мелких отрезках времени очень много ложных сигналов. Рекомендуемый брокер - компания Forex4You или Альпари .

В начале нового торгового дня нужно на графике валютной пары провести две линии - Хай и Лоу на Форексе. За пределами этих границ следует установить отложенные ордера - бай стоп выше максимальной цены предыдущего дня (для дневного таймфрейма) и селл стоп ниже минимума предшествующего торгового дня. Следует устанавливать ордера на расстоянии 10-15 пунктов от минимумов и максимумов, чтобы случайный шум рынка не задел их.

После открытия одного из ордеров второй необходимо удалить, поставив на его место стоп-лосс для первого. Размер тейк-профита зависит от ситуации на рынке. Фиксировать прибыль стоит на сильных разворотных уровнях либо же воспользоваться возможностью плавающего стопа, предварительно переведя сделку в безубыток.

Недостатком этой стратегии является то, что она хорошо работает лишь на трендовом рынке. Если валютная пара находится в стадии флета , система будет приносить много ложных сигналов.

Стратегия Double high-Double low

Следующая стратегия относится к методологии Price Action. Из названия понятно, что нам необходимо искать свечи с двойным Хай или Лоу на Форексе. Как они выглядят и зачем это нужно?

Торговая стратегия Price Action предполагает поиск свечных паттернов - фигур, состоящих из нескольких свечей определенной формы. Формация Double high выглядит как две свечи с одинаковыми максимумами. Конечно, не стоит искать абсолютно точных совпадений вплоть до одного пункта. Допускается погрешность в 1-2 пункта.

Аналогично и с паттерном Double low. У двух свечей должны быть одинаковые минимумы. При этом совсем необязательно, чтобы они были расположены рядом. Допускается ситуация, когда между ними располагаются 1-2 свечи, однако они могут выходить за пределы локальных экстремумов только тенью. Считается, что вероятность пробития такого уровня выше, нежели в случае, когда стоящие внутри паттерна свечи не выходят за пределы его минимума или максимума.

Появление на графике валютной пары двойного Хай и Лоу на Форексе свидетельствует о возникновении препятствия для цены, которую продавцы (“медведи”) или покупатели (“быки”) не пустили ниже или выше. Соответственно, следует ожидать в этом месте серьезного сопротивления, что предполагает торговлю на отскок от уровня. Когда и как следует входить в рынок?

Метод торговли на основании паттернов Double high и Double low считается трендовым, как и сама фигура. Входить в рынок после возникновения свечной формации следует в направлении основной тенденции. После формирования уровня Double high или Double low следует дождаться ретеста и зайти по тренду от линии, на которой были зафиксированы одинаковые максимумы или минимумы цены.

Стоп-лосс ставится за пределами уровня, образованного паттернами. Жестких правил относительно тейк-профита нет. Поскольку вы торгуете по тренду, не стоит закрывать сделку при достижении минимального профита. Проанализируйте ситуацию, найдите поблизости сильные уровни, около которых цена окажет дальнейшее сопротивление росту или падению, и устанавливайте тейк-профит вблизи этих линий.

Паттерн “Двойной минимум” и “Двойной максимум” встречается довольно редко, однако, практически всегда при трендовом рынке отрабатывается в прибыль. Разновидностью фигуры является свечная формация “Двойная вершина” или “Двойное дно”. При этом между одинаковыми максимумами и минимумами располагается не одна-две свечи, а минимум десять и более.

Стратегий на основании минимальных и максимальных уровней цены насчитывается достаточно много. Их основной посыл одинаков - цена “попробовала” отметку и пока что не готова идти дальше. В следующий раз она либо поведет себя точно так же, либо будет пробита. Большинство торговых систем не опровергают факт, что линии Хай и Лоу являются значимыми с точки зрения вероятного пробития или отскока и сильного последующего движения в направлении тренда, позволяющего трейдерам взять максимум из существующей тенденции.

Лой (лоу) и Хай – оригинальное название Low и High. Сленговое название минимальной точки движения (low), или максимальном (high). Применяется как к какой-то свече (например Хай свечи – максимальная точка). Так и к движению в целом (например фраза “мы сейчас на Хаях” – т.е. мы на самых максимальных точка)

Видео по теме.

Прохождение терминов хай и лоу

Эти два термина , берут свое начало от японских свечей. Японские свечи это – популярный вариант графического отображения цены.

- Цена открытия и цена закрытия

- максимальная и минимальная точка.

При детальном разборе свечи, можно увидеть подобное движение внутри нее.

Пример японской свечи.

Пример японской свечи.

Минимальное значение цены, называют – лоу или лой.

Максимальное значение цены, называют – хай.

Понять, где “Хай” и “Лоу” торгового дня, можно рассмотрев график, торговой сессии. Как показано на картинке, из общего графика в целом, находится конкретный день.

И уже внутри этого дня, обозначается “лой” и “хай”. Таким образом, и находится максимум и минимум торгового дня.

Однако не стоит, акцентировать внимания на “лой” и “хай” цены. Часто происходит так, что когда цена на “хаях” она обновляет еще несколько максимумов. Обратная ситуация происходит, когда цена на “лоях”. Нельзя достоверно знать, где захвачен максимум и покорено дно.

В сленге трейдеров.

В трейдерском сообществе чётко закрепило – всё, что на максимальных точках. То находится на ХАЯХ. Если вы слышите от трейдера “Вчера купил на хаях”. – это означает, что вчера он купил на максимальной точке, т.е. дорого.

Если вы слышите от трейдера “Покупаем на лоях”. – это означает, что он призывает купить на минимальной точке.

Ну и стандартная, практически дежурная фраза:

Покупаем на лоях. Продаём на хаях.

Переводится как – покупаем дёшево, продаём дорого.

Эта статья – материал из рубрики “Азбука Трейдинга” . Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

МетаТрейдер-индикатор Recent High/Low Alert (Недавний максимум/минимум с уведомлением) — отображает две линии — уровни максимума и минимума на последних N барах. По умолчанию, линия максимума показана синим цветом, а линия минимума — желтым. Также, индикатор может проигрывать звуковой файл, вызывать всплывающее уведомление и отсылать сообщение по электронной почте, когда текущая цена пробивает уровни недавних максимума или минимума. Все уведомления могут быть отключены. Если вы планируете использовать уведомление по электронной почте, то соответствующие данные должны быть внесены в окне настроек вашей платформы МетаТрейдер. Индикатор доступен как для MT4, так и для MT5.

Входные параметры:

- N (по умолчанию = 20) — значение периода для поиска недавнего максимума/минимума.

- SoundAlert (по умолчанию = true) — если true , то при пробитии уровней будет подан звуковой сигнал.

- PopupAlert true , то при пробитии уровней будет использован встроенный механизм уведомлений платформы МетаТрейдер.

- EmailAlert (по умолчанию = false) — если true , то при пробитии уровней будет отправлено сообщение по электронной почте.

Этот индикатор может быть использован несколькими способами. Уровень недавнего максимума или минимума может служить неким подобием скользящего стоп-лосса для существующих позиций. Такие уровни могут быть также использованы для открытия новых позиций. Само по себе пробитие недавнего экстремального уровня не является сильным сигналом, но может служить подтверждением других сигналов. Настраиваемые опции уведомлений помогают вовремя реагировать на эти события.

Сегодняшняя статья будет полезна преимущественно новичкам, так как освятит два базовых понятия - High и Low японских свечей, без знания которых не получится разобраться ни с одной торговой стратегией или индикатором. Но и для "продвинутых новичков" нами также был подготовлен специальный бонус – описание одноимённой торговой стратегии.

Прежде всего, разберёмся, что же такое high и low в трейдинге . В дословном переводе с английского языка high означает "максимум" или "высшая точка" . Другими словами, это локальный экстремум некой величины, который не может быть преодолён на заданном интервале времени, при этом в качестве интервала может выступать любой участок системы в зависимости от целей, поставленных исследователями.

Не трудно догадаться, да и после первого взгляда на обычный график это становится просто очевидным, что на финансовых рынках подобным участком выступают минуты, часы, дни, недели и т.д. В отличие от других систем, где начальная точка отсчёта выбирается пользователем и привязывается к первому эксперименту (или иному действию), high на Форекс рассчитывается для жёстко зафиксированных временных интервалов.

Звучит несколько запутанно, поэтому чтобы лучше понять суть сказанного, предлагаем обратить внимание на иллюстрацию ниже:

Разумеется, можно самостоятельно при помощи скриптов и советников построить графики, часовые свечи которых будут начинаться, например, с 15 минуты, но это лишние затраты времени, так как на любой бирже "круглые" периоды стали правилом и все роботы маркетмейкеров настроены с поправкой на стандартное время. К слову, именно поэтому свечной анализ не теряет актуальности, так как жёстко привязан ко времени.

Всё вышесказанное будет справедливо и для low на Форекс , с той лишь разницей, что в переводе с английского данный термин означает "самый низкий уровень", который на графике представлен минимальной ценой свечи.

Отдельно следует отметить, что абсолютно у каждой свечи есть свои high и low, в примере выше мы просто развернули минутный график, чтобы лучше понять структуру и процесс формирования часовика, но у каждой минуты также есть максимальная и минимальная цены.

Спорная ситуация может возникнуть лишь в том случае, если поступила всего одна котировка. В данном случае визуально невозможно выявить high и low, так как они просто равны, но формально, при экспорте архива котировок из терминала, минимум и максимум будут указаны в таблице, например:

Ещё один важный нюанс, который следует учесть при изучении high и low на Форекс, связан с регламентом работы дилинговых центров (далее ДЦ). Дело в том, что каждая компания сама определяет время завершения торговли перед выходными днями, поэтому хай и лоу пятничной дневной свечи в одной компании может изредка отличаться от значений в других компаниях.

Почему подобная ситуация возникает редко? Потому что в 90% случаев под вечер пятницы практически ничего не происходит, рынок находится в боковике, и отклонение на 1-5 пунктов не является критичным, но на фоне геополитической напряжённости (например, ракетные удары по определённым территориям и т.д.) или важных международных мероприятий (саммиты, форумы) спекулянты на спот-рынке могут начать массово фиксировать позиции в самый последний час торгов, когда большинство ДЦ уже ушли на выходные.

В результате, реальные дневные хай и лоу на Форекс могут отличаться от "картинки" в отдельно взятом терминале.

Форекс стратегия «high low»

В контексте упомянутой торговой системы максимумы и минимумы используются в качестве сигнальных уровней при торговле на дневных графиках. Дело в том, что в подавляющем большинстве случаев high и low предыдущего дня становятся сильными уровнями сопротивления и поддержки соответственно, так как спекулянты размещают около них ордера.

Без преувеличения отметим, что практически каждый начинающий трейдер рано или поздно замечает данную закономерность, после чего совершает фатальную ошибку - пытается работать от этих уровней, т.е. совершает контртрендовые сделки. На самом деле, если торговать не на отбой, а на пробой хай и лоу , то финансовый результат совокупности сделок заметно улучшается, но для этого потребуется выполнить следующие действия:

- Открываем график D1, размечаем горизонтальные уровни по high и low вчерашнего дня;

- Устанавливаем два отложенных ордера, первый – buy-stop за хай вчерашнего дня, второй – sell-stop за лоу;

- Стоп-лоссы отложек размечаем в обратном порядке, т.е. для ордера на покупку – за low, а для ордера на продажу – за high. Логика подобного подхода предельно проста и вытекает из вышесказанного про силу уровней;

- Тейк-профит задаём либо в размере стопа по сделке, либо заменяем его трейлингом (оптимальный вариант);

- Ждём "активации" одного из ордеров. Пример подобной ситуации представлен на рисунке ниже:

По итогам дня необходимо навести порядок в сделках, для чего удаляем все неактуальные отложки и обновляем разметку с учётом новых хай и лоу. При этом, если по открытой позиции есть плавающая прибыль, переносим её на следующие сутки, если же ордер оказался убыточным – закрываем его.

В заключение отметим, что если потенциальный стоп-лосс по сделке превышает все разумные пределы, например, для пары EURUSD это значение составляет более 40 пунктов, то можно пойти двумя путями, первый - проигнорировать вход, второй - развернуть часовой график и поставить стоп за ближайший минимум (для покупок) или максимум (для продаж).