Согласно судебной практике, иск кредитной организации о возврате задолженности по кредитному договору получает ход лишь через 120 дней после обращения в суд. Главной причиной столь долгой задержки является именно локальная документация кредитной организации. Именно поэтому взыскание кредита через суд является самой крайней мерой, к которой прибегают банки для возврата собственных средств.

Чаще всего, для скорейшего решения данного спорного вопроса, кредиторы начинают обращаться к третьим лицам, даже если несут за это убытки. Заемщикам же следует помнить, что если иск будет удовлетворен судебным решением, то взыскание кредита через суд будет осуществляться уже Федеральной службой судебных приставов, что в свою очередь может не только лишить возможности в дальнейшем получать заемные средства, но и ограничить возможность передвижения должника, как заграницу, так и в пределах собственного государства.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Задолженность не влияет на ход исполнительного производства, в результате чего ответчик оповещается о решении суда заказным письмом, после чего по месту регистрации должника происходит опись имущества и арест всех его счетов. Однако данной процедуры можно избежать, если успеть в десятидневный срок вернуть всю сумму долга.

Кстати, возможность обратиться с иском в суд есть не только у кредитной организации, но и у самого заемщика. Да, тело кредита изменить суд не сможет, а вот вынести решение об изменение условий на более лояльные (если на то есть веские причины) вполне возможно.

Начало иска

Любое взыскание кредита через суд начинается именно с правильно составленного иска. А именно с требования одной стороны в судебном порядке.

Данное требование займодателя может возникнуть уже после первого неуплаченного платежа, однако есть несколько нюансов:

- банкам не выгодно обращаться в суд, так как по ответным ходатайствам заемщика о реструктуризации долга, суд будет на стороне именно заемщика;

- затраты, которые несет банк лишь увеличивают расходы, ведь количество непогашенных кредитов в целом по России меньше не становится;

- согласно ст. 200 Гражданского Кодекса РФ, срок давности по иску гражданского делопроизводства составляет лишь три года с момента последней выплаты по кредиту.

То есть, если банк обратился с иском о взыскании кредита через суд спустя 5 лет после последнего платежа, то заемщик вполне может обратить внимание суда на завершившийся срок давности по данному делу.

В таком случае банк не только остается без возвращенного долга, но и теряет денежные средства на уплате госпошлины, гонорара юристов и прочих расходах. Именно поэтому займодателю проще обратиться в коллекторские агентства или продать долг иным третьим лицам.

Что влияет

Согласно ст. 333 ГК РФ, суд вправе изменить сумму штрафной пени, для этого ответчику необходимо лишь обратиться в суд с соответствующим ходатайством. Именно обращения ответчиков и являются основной причиной, которая мешает упростить делопроизводство по взысканию кредита через суд. Хотя бывает находятся и те, кто просто не решается на эти ответные шаги, в таких случаях, конечно, возврат задолженности не имеет больших препятствий. Так как закон для всех един.

Именно законом можно определить действительность и правомерность кредитного договора, как полностью, так и отдельных его пунктов. Так, каждый пункт договора между кредитной организацией и заемщиком должен соответствовать гражданскому законодательству.

В противном случае, сам договор или некоторые его пункты могут подлежать внесению поправок, так может быть изменена комиссия за ведение счета, положение об очередности погашения задолженности и другие положения.

Главные моменты

Роль коллекторов

Хоть работа коллекторов никак не регламентируется законодательством Российской Федерации, однако, именно к ним проще всего обратиться кредитным организациям. Фактически «коллекторы» — это просто слово, вошедшее в лексикон населения; официально же это третьи лица, которые выкупили у банка задолженность по договору цессии или по агентскому договору и теперь самостоятельно вправе начать требование возврата с заемщика.

Однако, чаще всего они лишь являются представителями какого-либо лица, не беря на себя ответственных решений. Кстати, ссылаясь на поправки в законодательстве на 2019 год деятельность таких служб стала более ограниченной: им не только запрещено использовать служебные телефоны, но и назначать личные встречи чаще, чем два раза в неделю.

Правда, данный пункт трактуется коллекторами, именно как обязательная встреча со своими представителями.

Теперь же заемщик вправе не только не встречаться с агентами, но и может направить нотариальное заказное письмо о своем отказе в общении с данными агентствами.

Если должник не оповещен банком о передаче его договора другим лицам, то он может вообще не предпринимать никаких действий, а в случае неправомерных действий может обратиться в правоохранительные органы

Задолженностей зависит от множества факторов, в частности, от наличия залога в кредитном договоре.

Как правильно составить иск о взыскании убытков, чтобы увеличить вероятность положительного решения суда, читайте по .

Приказ

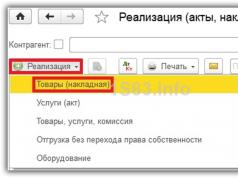

Значительное упрощение взыскания кредита через суд получило распространение после увеличения предела требования до 500 000 рублей .

Теперь же процедура приказного взыскания кредита через суд требует более внимательных и быстрых действий от заемщика:

- если получение приказа было затребовано банком, то он вступает в силу уже через пять дней;

- решение выносится Мировым судьей самостоятельно, без присутствия сторон;

- суд является исполнившим свои обязательства, сразу после отправления копии приказа должнику;

- если в срок 10-ти рабочих дней от заемщиков не поступило в суд никаких жалоб, то он отправляет оригинал приказа в банк, который в свою очередь передает его в ФССП для принудительного взыскания;

- если же заемщик успел обратиться в суд, то банку будет отправлено оповещение об отказе и возможность обращения в суд с исковым заявлением.

Еще более затруднительным может быть тот факт, что судья, вынесший свой вердикт находится по местонахождения банка, так заёмщик сможет общаться с банком и судом только по почте, поэтому стоит обращать внимание и на этот пункт в кредитном договоре.

Соответственно, если делопроизводство по взысканию кредита через суд имеет приказной характер, то банк получает значительные преимущества, как по времени, так и по самим результатам делопроизводства.

Исковое производство

Исковое производство по делу взыскания кредита через суд является наиболее выгодным исходом дела для заемщиков, так как ответчики наделяются законом очень многими преимуществами:

- есть возможность подавать встречные исковые требования;

- направлять ходатайства об отсрочке платы по кредиту;

- заемщик вправе представлять свои доказательства в свою защиту;

И все-таки главное преимущество заемщика при исполнительном делопроизводстве – это получение определенного срока, в течении которого долг должен быть погашен.

Исполнение

Узнать сразу о начавшемся делопроизводстве, к сожалению, удается не сразу. Сделать это конечно можно на официальном сайте службы судебных приставов, однако более действенным будет лично посетить пристава и уже с ним обсудить всю сложившуюся обстановку, с целью поиска альтернативного решения проблемы.

К таким возможностям заемщиков относятся:

- подача заявления о снятии или приостановлении мер взыскания;

- можно обратиться в суд для установления отсрочки принудительного взыскания долга;

- оспаривание, обжалование действий в вышестоящих инстанциях.

При правильном подходе можно достигнуть и устной договоренности с приставом об отмене или ограничении наложенного ареста на определенное имущество. Например, если заемщик берется сам продать имущество, подлежащее аресту, то пристав может пойти на встречу, так как чаще всего собственники могут гораздо дороже продать имущество нежели это сделают приставы.

В любом случае в данном делопроизводстве у каждой стороны есть свой интерес, поэтому для более выгодного решения всей ситуации, стоит объединять усилия, а не тянуть одеяло на себя. Худшим же решением для должника будет игнорирование всего процесса.

Стандартная схема взыскания кредита через суд

Сама схема взыскания кредита через суд проста:

- Сначала банк принимает самостоятельные меры по склонению заемщика к уплате задолженности по кредитному договору.

- Затем к делу могут быть подключены коллекторы, действующие более активно, а иногда и более агрессивно.

- Далее банк направляет обращение с исковым заявление в суд.

- И в завершение, начало исполнительного делопроизводства, которое подразумевает принудительный возврат задолженности через судебных приставов.

Принцип процедуры

Сущность работы приставов отличается от работы коллекторов тем, что все их действия регламентированы законом, за рамки которого ни в коем случае не выходят. К основным действиям судебных приставов относятся: арест всех счетов должника и наложение ареста на часть его заработной платы.

Для наложения ареста на 50% заработной платы должника, приставы сначала отправляют запрос для получения информации в налоговую, а затем направляют исполнительный лист уже по адресу места работы должника.

Если же у должника отсутствуют счета, подлежащие аресту, то приставы могут наложить арест уже на само имущество, как движимое, так и не движимое. Однако, до таких действий, как правило приставы доходят редко, данные действия являются крайней мерой.

Кстати, именно данный вопрос является наиболее щепетильным для должников, одно дело расстаться с автомобилем, и совершенно другое остаться без крыши над головой. Но, есть один замечательный факт: стоимость изымаемого имущества должна равняться общей сумме задолженности и ни в коем случае не превышать таковую.

В любом случае, наложение ареста – это не фактическое изъятие. Имущество и ценные вещи, даже если они арестованы, остаются в пользовании собственника, и только если должник не возвращает свой долг, оно может быть изъято.

Варианты решения

Есть несколько видов решения суда: очное и заочное решение суда.

Заочное решение суда подразумевает процедуру судебного делопроизводства без участия сторон. Некоторая выгода для заемщика в таком делопроизводстве состоит в том, что он может обратиться в суд и в соответствии со ст. 237 ГК РФ отменить такое решение суда по взысканию задолженности.

Неважно как проходил суд, его решение вручается должнику в виде исполнительного листа. После чего у последнего есть возможность в течении месяца подать апелляцию в вышестоящую инстанцию.

Что делать

Если вдруг, должник не присутствовал на судебном заседании и не знал о его проведении, следует уточнить у пристава информацию о том, где было судебное слушание, а также номер самого дела. Затем необходимо обратиться в суд с целью ознакомления дела.

Главным образом необходимо уточнить: присутствует ли в деле слово «заочно», так как именно от него зависит куда в дальнейшем придется обращаться должнику.

Так, если решение было принято заочно, то ответчик должен обратиться в суд вышестоящей инстанции.

Плюсы и минусы

В любом случае, если есть долг, его нужно вернуть, а если не получается, то не прятаться и не отмахиваться, а идти на контакт с кредитной организации. Везде есть люди и все имеют свой интерес, главное помнить и знать его цену.

Вопрос взыскания задолженности по кредитам физических лиц — обеспечения исковых заявлений — не теряет своей актуальности. Предлагаем рассмотреть возможность обеспечения судебных приказов, проведя анализ коллизионных правовых вопросов и аналогию с обеспечением исков.Проблемы взыскания задолженности по кредитам физических лиц приобретают все большую актуальность. В последние годы резко увеличилось число выдаваемых кредитов, и как следствие — встает вопрос о необходимости их возврата, в том числе и с использованием судебного производства.

Судебное взыскание задолженности для кредитной организации актуально прежде всего с позиции реального его исполнения. Однако практика российского судопроизводства в настоящее время такова, что реальное взыскание без предварительного обеспечения исковых требований взыскателя практически невозможно.

В соответствии со ст. 139 ГПК РФ по заявлению лиц, участвующих в деле, судья может принять меры по обеспечению иска. Обеспечение иска допускается во всяком положении дела, если непринятие мер по обеспечению иска может затруднить или сделать невозможным исполнение решения суда.

Согласно п. 1 и 2 ч. 1 ст. 140 ГПК РФ обеспечительной мерой может быть наложение ареста на имущество, принадлежащее ответчику и находящееся у него или других лиц, а также запрет на совершение определенных действий ответчиком.

Но и при обеспечении исковых требований путем наложения ареста на имущество должника имеется немало практических проблем.

Наложение ареста на имущество должников

Наиболее распространенный и широко применимый способ обеспечения исковых требований — это наложение ареста на имущество должников. Как показывает практика, заявления об обеспечении иска подаются и удовлетворяются в большинстве своем в том случае, если заявителю (или истцу, взыскателю) известно о наличии соответствующего имущества у должника. Более того, суды удовлетворяют заявления об обеспечении исковых требований, когда заявитель (истец, взыскатель) может подтвердить факт наличия соответствующего имущества у должника.Однако на практике кредитная организация не имеет такой возможности. В этой связи суды отказывают кредитной организации в наложении ареста на имущество в связи с отсутствием документов, подтверждающих наличие соответствующего имущества у должника. Устранить такую ситуацию можно несколькими способами.

Один из таких способов — при заключении кредитного договора получение от заемщика информации о наличии соответствующего имущества, подтвержденной документально, в том числе нотариально заверенными копиями свидетельств о праве собственности на объекты недвижимости, на автотранспорт и пр. Данный способ достаточно трудоемкий и отнимает много времени. Более того, сбор такой информации может привести к оттоку заемщиков у кредитной организации.

Подача заявления о наложении ареста

При взыскании задолженности по кредиту физических лиц кредитная организация подает заявление о наложении ареста на имущество, находящееся по месту жительства ответчика. Кредитная организация предполагает, что по месту жительства (фактической регистрации) заемщика имеются предметы домашнего обихода, бытовая техника и иное имущество, на которое может быть наложен арест в обеспечение исполнения обязательств заемщика. Такая позиция находит свое подтверждение в судебной практике.Так, в п. 16 Постановления Пленума ВАС РФ от 12.10.2006 № 55 «О применении арбитражными судами обеспечительных мер» указано следующее: «Суд вправе принять обеспечительные меры в виде ареста имущества ответчика, установив общую сумму стоимости имущества, подлежащего аресту, тогда как конкретный состав имущества, подлежащего аресту, может определяться судебным приставом-исполнителем в соответствии с требованиями Федерального закона “Об исполнительном производстве в Российской Федерации”».

Таким образом, вполне правомерно заявлять требования о наложении ареста на имущество, не индивидуализируя это имущество. Более того, развивая мысль, изложенную в вышеуказанном Постановлении ВАС РФ, возможно, на наш взгляд, просить суд о наложении ареста на имущество ответчика, «в чем бы оно ни выражалось и где бы оно ни находилось, за исключением того имущества, на которое не может быть наложен арест по закону».

Однако такая позиция разделяется далеко не всеми судами и судьями. Основная причина, по которой суды не удовлетворяют такого рода заявления об обеспечительных мерах, — это риск ущемления интересов ответчика и третьих лиц. Рассмотрим практическую ситуацию по данному вопросу.

Определением суда был наложен арест на имущество должника Б., которое находится по месту его жительства. Судебный пристав-исполнитель арестовал имущество. Отец ответчика подал в суд заявление об исключении имущества из описи, где ответчиком выступали как судебный пристав-исполнитель, так и кредитная организация. Судом требования об исключении имущества из описи были удовлетворены1.

В данной статье мы не будем останавливаться на спорной проблеме, которая касается привлечения кредитной организации в таком деле в качестве ответчика и возложения на нее расходов по оплате государственной пошлины. Хотим лишь отметить, что в целях исключения предъявления заявлений об исключении имущества из описи многие судьи не удовлетворяют требования кредитной организации о наложении ареста по месту жительства ответчиков.

Наложение ареста на автотранспорт, принадлежащий должникам

При решении вопроса об обеспечении иска кредитные организации стремятся наложить арест на ликвидное имущество. При этом автотранспорт, принадлежащий заемщикам, является, безусловно, таким ликвидным имуществом. Рассмотрим проблему, связанную с наложением ареста на данное имущество.Судебная практика по указанному вопросу далеко не однозначна. Так, некоторые суды отказываются накладывать арест в том случае, если кредитная организация не подтвердит факт принадлежности автотранспорта ответчику. Другие суды самостоятельно по ходатайству истца делают соответствующий запрос в органы ГИБДД.

Как показывает практика работы кредитных организаций в Центрально-Черноземном регионе, органы ГИБДД в большинстве случаев отказываются предоставлять официальную информацию, подтверждающую факт принадлежности имущества должнику, что обусловлено техническими причинами.

Примечательно, что в своих отказах органы ГИБДД ссылаются на п. 56 Приказа МВД России от 27.01.20032, где указано, что информация о наличии транспортных средств у граждан выдается на основании письменного запроса лишь указанным в этом пункте Приказа государственным органам, к числу которых кредитная организация не относится. Однако названная подзаконная норма противоречит законодательству (п. 4 ст. 29 Конституции РФ; п. 2 ст. 3 и п. 5 ст. 8 Федерального закона от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации»).

Помимо указанного Приказа полномочия УГИБДД ГУВД по учету автомототранспортных средств установлены:

Федеральным законом от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения» (п. 3 ст. 15);

Указом Президента РФ от 15.06.1998 № 711 «О дополнительных мерах по обеспечению безопасности дорожного движения» (подп. «в» п. 11);

Постановлением Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации» (п. 2).

Ни один из указанных актов не содержит норм об ограничении доступа к информации о зарегистрированных транспортных средствах.

Таким образом, отказ УГИБДД в предоставлении информации о зарегистрированных автотранспортных средствах является незаконным, так как не соответствует п. 4 ст. 29 Конституции РФ, п. 2 ст. 3 и п. 3 ст. 8 Федерального закона «Об информации, информационных технологиях и о защите информации».

Региональная судебная практика по обеспечению исков

В некоторых регионах сложилось следующее мнение судей по обеспечению исков: если арестовывается имущество одного из ответчиков (самого заемщика), то нецелесообразно обеспечивать иск еще и наложением ареста на имущество других ответчиков (поручителей). Более того, считается, что, налагая арест на имущество поручителей в обеспечение иска, тем самым ограничивают их права.Так, Банк обратился с иском о взыскании задолженности по кредитному договору с С. (заемщик), Ц. и Т. (поручители). В целях обеспечения иска Банк заявил ходатайство о наложении ареста на имущество С., Ц., Т., находящееся по месту их проживания, а также на автомобиль ВАЗ 2106, зарегистрированный на Ц., и на имеющиеся в банке счета, а также автомобиль ГАЗ 31029, зарегистрированный на Т.

Изучив заявление истца, суд посчитал его подлежащим удовлетворению лишь частично, ссылаясь на то, что меры по обеспечению иска должны быть непосредственно связаны с предметом спора, соразмерны заявленным требованиям, в обеспечение которых они принимаются, необходимыми и достаточными для исполнения судебного акта.

В результате суд наложил арест только на имущество С., находящееся по месту его регистрации. При этом суд признал, что мера по обеспечению иска — наложение ареста на имущество С., который является стороной кредитного договора, соразмерна заявленному истцом требованию. В данном случае суд посчитал излишней необходимость наложения ареста на имущество поручителей, так как уже наложен арест на имущество самого заемщика.

Как видно из указанного дела и иных аналогичных дел, которых немало, суд прежде всего исходит из необходимости удовлетворить требования взыскателя за счет имущества самого заемщика, и только при отсутствии такого имущества взыскивать задолженность с поручителей.

Указанная позиция влияет и на возможность обеспечения требований за счет имущества поручителей. Одновременно такая позиция не находит поддержки в действующем законодательстве и ущемляет интересы взыскателя.

Арест денежных средств, находящихся на вкладе

Определенный интерес представляет проблема ареста денежных средств, находящихся на вкладе. Проблема списания денежных средств со вклада должника при возникновении просрочки по кредитному договору имеет определенный теоретический и одновременно практический интерес. Теоретический интерес обуславливается решением вопроса о том, имеет ли право кредитная организация списать денежные средства, находящиеся на вкладе должника, если вкладчик одновременно является должником той же кредитной организации по кредитному договору.В указанном вопросе в противоречие входят норма Гражданского кодекса РФ и локальные акты кредитных организаций, предусматривающие порядок безакцептного списания денежных средств со вклада.

Так, согласно ст. 410 ГК РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. Для зачета достаточно заявления одной стороны. С позиций указанной статьи кредитная организация вправе по заявлению в одностороннем порядке, даже при отсутствии согласия вкладчика, зачесть его денежные средства в счет погашения задолженности по кредитному договору.

Однако специфика банковской деятельности предполагает четкую регламентацию на уровне локальных актов порядка работы кредитной организации (в инструкциях, регламентах и пр.). Учитывая указанное обстоятельство, при отсутствии соответствующего регламента о порядке списания банком денежных средств со вклада в целях погашения задолженности по кредиту кредитная организация не может применить указанную норму ГК РФ. В связи с этим кредитные организации вынуждены при обращении в суд заявлять ходатайства об обеспечении исков/судебных приказов о наложении ареста на денежные средства заемщиков, находящиеся на их вкладах.

В указанном случае возникает следующая проблема: имеет ли право кредитная организация сообщать суду (указывать в заявлении об обеспечении) номера счетов и остатки денежных средств на них.

В соответствии с Законом «О банках и банковской деятельности» кредитная организация гарантирует тайну о вкладах своих клиентов. Одновременно в соответствии с п. 4 ст. 25 указанного Закона справки по вкладам физических лиц выдаются кредитной организацией в том числе и судам. При этом, как показывает практика, суды самостоятельно делают запросы о наличии вкладов и остатке денежных средств на них.

За разглашение банковской тайны кредитные организации, а также их должностные лица и их работники несут ответственность, включая возмещение нанесенного ущерба, в порядке, установленном федеральным законом.

Исходя из сказанного, возникает вопрос о том, является ли разглашением банковской тайны указание в заявлении о наложении ареста на вклад заемщика и его поручителей номеров счетов и остатков денежных средств на них.

На наш взгляд — лишь частично. С одной стороны, учитывая, что п. 4 ст. 25 Закона «О банках и банковской деятельности» позволяет предоставлять такую информацию судам, то указание на номер счета не будет являться нарушением банковской тайны. Одновременно остаток денежных средств на счете не всегда целесообразно указывать, так как он может измениться.

В данном случае кредитной организации при подаче ходатайства об обеспечении исков/судебных приказов в суд целесообразно сообщать о наложении ареста на денежные средства, находящиеся на вкладе, в пределах требований заявителя.

Обеспечение судебных приказов

Особого внимания заслуживает обеспечение судебных приказов. Указанная практика находится в стадии становления и потому требует дальнейшего формирования.Ситуация по необходимости обеспечения требований аналогична ситуации по обеспечению иска. В соответствии со ст. 126 ГПК РФ судебный приказ выносится в течение 5 дней с момента поступления заявления в суд. Затем суд высылает копию судебного приказа должнику, который имеет право в течение 10 дней представить возражения относительно его исполнения (ст. 128 ГПК РФ). Если же должник не явится на почту за судебным приказом, то по действующим почтовым правилам почтовое отправление хранится на почте 1 месяц и затем возвращается отправителю.

Это достаточный срок для реализации или сокрытия иным образом своего имущества должником. Кроме этого, в данный срок не включаются иные обстоятельства, удлиняющие приказную процедуру (отпуск, болезнь судьи и пр.).

В связи с тем, что целью применения обеспечительных мер в исковом производстве является исполнение судебного решения в полном объеме (ст. 139 ГПК РФ), установленный законом общий срок приказного производства может составлять те же самые 2 месяца, которые предусмотрены для рассмотрения иска судом.

Недостатки обеспечения исковых заявлений о взыскании задолженности по кредитам физических лиц

У обеспечения исковых заявлений и судебных приказов имеется и оборотная сторона, которая часто не учитывается правоприменителями. Рассмотрим такой пример, когда в ходе рассмотрения дела о взыскании задолженности по кредиту физического лица был наложен арест на вклад должника.В соответствии со ст. 144 ГПК РФ обеспечение иска может быть отменено тем же судьей или судом по заявлению ответчика либо по инициативе судьи или суда. При удовлетворении иска принятые меры по его обеспечению сохраняют свое действие до исполнения решения суда. После вынесения решения о взыскании задолженности по кредиту списать денежные средства кредитная организация может только при условии снятия ареста со счета. Вопрос об отмене обеспечения иска разрешается в судебном заседании.

Таким образом, после вынесения решения суда, чтобы списать денежные средства со вклада, кредитная организация вынуждена потратить время на то, чтобы обратиться в суд с ходатайством о снятии ареста со счета. При этом, чтобы денежные средства не были списаны со счета вкладчиком в период со снятия ареста со счета до списания кредитной организацией денег в счет погашения задолженности по кредиту, банк должен обратиться в суд с целью наложения ареста на счет в порядке исполнительного производства.

Согласитесь, такая громоздкая схема весьма неудобна на практике. Более того, затягивание сроков реального исполнения решения приводит к увеличению размера неустойки и процентов по кредиту, которые должник обязан вернуть кредитной организации.

Рассмотренная законодательная коллизия имеет место и в том случае, когда в ходе рассмотрения дела был наложен арест на имущество должника, которое судебный пристав-исполнитель должен реализовать. В указанном случае приставы-исполнители ставят вопрос о том, чтобы взыскатель инициировал снятие с имущества ареста, наложенного судом.

На наш взгляд, п. 3 ст. 144 ГПК РФ требует уточнения и внесения изменений и дополнений. Целесообразно предусмотреть, что меры по обеспечению иска сохраняют свое действие, однако после вступления в законную силу решения суда они не препятствуют его реальному исполнению взыскателем.

Взыскание задолженности по кредитам в случае смерти заемщика

Анализ судебной практики показывает, что имеются определенные особенности взыскания задолженности по кредитам физических лиц в случае смерти заемщика.Отсутствие в договоре поручительства указания на то, что он сохраняет свою силу и в случае смерти заемщика, может повлечь за собой прекращение поручительства. Отметим, что заключаемые Сбербанком России договоры поручительства содержат необходимое условие.

При взыскании задолженности по кредитам умерших заемщиков необходимо учитывать следующие аспекты.

1. До вступления наследников в права наследования имуществом в течение 6 месяцев со дня смерти заемщика исковое заявление может быть подано в соответствии с п. 3 ст. 1175 гл. 64 ГК РФ. Согласно указанной норме «кредиторы наследодателя вправе предъявлять свои требования к принявшим наследство наследникам в пределах сроков исковой давности, установленных для соответствующих требований. До принятия наследства требования кредиторов могут быть предъявлены к исполнителю завещания или к наследственному имуществу». В последнем случае суд приостанавливает рассмотрение дела до принятия наследства наследниками или перехода выморочного имущества в порядке наследования к государству.

2. Юридическим управлением был сделан запрос в нотариальную палату Воронежской области о том, относятся ли к нотариальной тайне сведения об открытии наследства, о круге наследников, призванных к наследованию или принявших наследство, а также обязаны ли нотариусы давать ответы на запросы об открытии наследства в отношении должников Центрально-Черноземного банка Сбербанка России. Нами был получен следующий ответ. По мнению Воронежской нотариальной палаты, ст. 63 Основ законодательства о нотариате4, согласно которой претензии кредиторов принимаются нотариусами, противоречит ч. 3 ГК РФ.

В этой связи, как нам было указано, меры по розыску должников должны приниматься кредитором, а не нотариусом, и нормы ст. 61 Основ законодательства о нотариате о возможности публичного извещения нотариусом об открывшемся наследстве являются неактуальными.

Вместе с тем нотариальная палата Воронежской области согласилась с тем, что отсутствие информации о наследниках должников лишает банк возможности обратиться в суд с заявлением о взыскании задолженности. Несмотря на отсутствие в законодательстве обязанности нотариуса сообщать информацию по запросам банков, нотариальная палата считает, что в данном случае следует исходить из принципа разумности и справедливости.

Действительно, получить достоверную информацию о наследниках, принявших наследство, банк может только у нотариуса, в производстве которого находится наследственное дело. При этом нотариальная палата считает возможным по запросу банка сообщить тот объем информации, который является необходимым и достаточным для обращения в суд с иском о взыскании задолженности. Однако нотариус может предоставить сведения о полном круге наследников, принявших наследство, только по истечении указанного срока.

Таким образом, в случае истечения шестимесячного срока со дня смерти заемщика, получив соответствующую информацию у нотариуса, банк может обратиться в суд к наследникам заемщика.

3. Как показывает анализ отчетов и практики работы подразделений СБ РФ по взысканию задолженности по кредитам физических лиц, в некоторых случаях банк подает исковые заявления к умершим заемщикам, так как не может официальным образом получить документы, подтверждающие факт их смерти5.

В ходе рассмотрения дела о взыскании задолженности выясняется факт смерти заемщика, суд истребует соответствующую официальную информацию о смерти заемщика, а также о круге его наследников и в ходе судебного производства осуществляется замена ответчика на надлежащего.

1 Решение Федерального суда Ленинского района г. Воронежа от 16.07.2007. Аналогичное решение от 11.09.2007 было вынесено мировым судьей Коминтерновского района г. Воронежа. Интересен тот факт, что на практике встречаются случаи рассмотрения указанных дел как мировыми судами, так и федеральными судами, что противоречит, на наш взгляд, гл. 3 ГПК РФ.

2 Приказ МВД России от 27.01.2003 № 59 «О порядке регистрации транспортных средств» (зарегистрирован в Минюсте России 07.03.2003 № 4251).

3 Архив Федерального суда Ленинского района г. Воронежа за 2007 г.

4 Основы законодательства Российской Федерации о нотариате от 11.02.1993 № 4462-I.

5 В соответствии с нормами Федерального закона от 15.11.1997 № 143-ФЗ «Об актах гражданского состояния».

Если у банка с заемщиком возникает проблемная ситуация в процессе выплаты кредита, то в преимущественном большинстве случаев это заканчивается тем, что проводятся суды с банками по кредитам. При этом нужно понимать, что в отношениях с финансовой структурой, и после того, как суд вынесет собственное решение, вы уже практически не сможете как-нибудь повлиять на сложившуюся обстановку.

Что происходит

После вынесения приговора судебные приставы приводят его в исполнение. При этом стоит отметить, что суды с банками по кредитам проводятся достаточно часто по той причине, что финансовые структуры прекрасно понимают, что у приставов есть весьма и весьма широкие полномочия, начиная от возможности удержания зарплаты и заканчивая изъятием личного имущества. Таким образом, от эффективности вашей защиты во время проведения судебного процесса будет непосредственно зависеть то, сколько денег вы будете должны банку и будете ли должны их вообще.

Как защитить свои интересы

Для того чтобы суды с банками по кредитами проходили максимально эффективно, ответчики должны собирать максимум возможной информации, включая место проведения заседания, четкие требования банка и многое другое. Часть таких вопросов достаточно просто сегодня выясняется через интернет, то есть вам даже не нужно будет выходить из своего дома, однако для того, чтобы получить действительно важную информацию, нужно уже будет осуществлять непосредственное обращение в суд, который должен будет предоставить вам материалы дела для дальнейшего ознакомления.

Зачем это нужно

Основываясь на этой информации, уже можно будет решать, готовы ли вы к тому, чтобы выполнять поставленные банком требования или же, если вы не готовы, какую именно часть вы собираетесь оспаривать. Стоит сразу отметить тот факт, что в преимущественном большинстве случаев суды с банками по кредитам длятся на протяжении 3-12 месяцев, поэтому нужно быть готовым к довольно длительной процедуре.

Как узнать место проведения заседания

Если вы узнали о том, что вам предстоит судебное заседание, из полученной повестки, то в таком случае у вас вряд ли возникнет вопрос о том, где и когда проводится данная процедура, так как повестка включает в себя всю эту информацию. Однако практика говорит о том, что нередко суд с банком по кредиту может проводиться с целым рядом трудностей, поэтому постарайтесь подстраховаться и предварительно проверить информацию, размещенную на интернет-сайте суда. За счет этого вы сможете не только обезопасить себя от возможных ошибок со стороны сотрудников суда, но еще и от фальсификации, к которой периодически прибегают представители некоторых банков или же коллекторских агентств для того, чтобы надавить на своего заемщика. Конечно, далеко не всегда осуществляется, когда проводится суд с банком по кредиту, судебная практика говорит о том, что это скорее редкость, но если же вы попадетесь именно на такую компанию, то вам придется потратить массу нервов и времени на то, чтобы избавиться от этих проблем.

Что делать, если прислали не просто повестку

В некоторых ситуациях вам могут присылать не повестки, а сразу целый пакет документации, включая копию от банка, а также определение о назначении данного разбирательства и еще целый ряд других записей. Во всех этих бумагах можно будет без труда найти наименование суда, адрес расположения данного учреждения, а также точное время и дату, на котороую назначено проведение данного заседания. Хотя случаи фальсификации этих документов практически не встречаются, все равно лучше всего лишний раз просто зайти на сайт суда и дополнительно проверить нужную информацию, так как все здесь зависит от того, с какой компанией ведется суд с банком по кредиту. Отзывы специалистов говорят о том, что в некоторых случаях банки прибегают к самым разным методам для того, чтобы выиграть дело.

В преимущественном большинстве случаев достаточно просто ввести свою фамилию, однако в некоторых случаях это не дает результата и нужно проводить поиск уже по дополнительным параметрам, таким как номер дела, дата его поступления и ряду других. Далеко не всегда заемщикам удается получить своевременно повестку, а также остальные официальные документы. В некоторых случаях происходит так, что сообщение о подаче иска в суд за неуплату кредита поставляется другими способами, среди которых, например, звонок заемщику из канцелярии или же человек просто узнает о том, что ему предстоит судебное разбирательство, в процессе проведения переговоров со свои банком.

Что нужно знать

Вне зависимости от того, как вы узнали о том, как проходит суд по кредиту, в первую очередь вам нужно выяснить наименование судебного учреждения, а также точное время проводимого заседания. Уже после этого через сайт суда можно будет уточнять ключевые моменты, такие как:

- действительность запланированного заседания;

- назначение заседаний на определенное время;

- какой именно судья будет рассматривать дело.

Если вы не знаете о том, в какой конкретно суд был подан иск по кредиту, вам следует проверить несколько возможных вариантов, так как на сегодняшний день у каждого судебного учреждения присутствует собственный сайт. В первую очередь, рекомендуем вам ознакомиться с сайтом вашего районного суда, который относится к вашему месту жительства. В том случае, если на сайте суда, относящегося к вашему месту проживания, нет никакой информации касательно вашего дела, то в таком случае нужно будет проверить и остальные варианты, где мог подаваться иск на суд с банком по кредиту (Я ИП, например, значит можно еще проверить суды по месту регистрации бизнеса).

Проверьте сайт районного суда по месту расположения банка. Помимо этого, вы можете сделать звонок непосредственно в сам банк для того, чтобы у них уже получить всю необходимую информацию. Если же никакой вариант из этого перечня не позволил вам найти информацию по этому поводу, то, скорее всего, вас вводят в заблуждение, пытаясь запугать тем, как проходит суд с банком по кредиту, хотя на самом деле иск так и не был подан.

Как получить материалы дела

Перед тем как подготавливаться к судебному процессу, вы должны понимать, какие требования выдвигает ваш банк и какие им используются аргументы для достижения целей. Не стоит забывать о том, что суд с банком из-за кредита - это крайне серьезное мероприятие, а подобная информация не является секретной и к ней не так трудно получить доступ. В преимущественном большинстве случаев исковое заявление банка включает в себя все необходимые вам данные, и в то же время вы обладаете полным правом на то, чтобы ими воспользоваться.

Может ли их отправить банк

В некоторых ситуациях копия искового заявления отправляется напрямую почтой заемщику, однако далеко не всегда это соблюдается, когда ведется суд с банком по кредиту. Судебная практика говорит о том, что это далеко не самый частый сценарий, но если это произошло, то это, несомненно, плюс. Далее, если вы обнаружили свою фамилию на сайте суда, но при этом еще не получили копию иска почтой, то в таком случае не дожидайтесь ее, так как вы просто потеряете время - лучше всего сразу для ознакомления со всеми необходимыми материалами отправляться в суд.

Формально, чтобы узнать особенности того, как будет проводиться суд с банком за неуплату кредита, вам нужно будет обратиться в канцелярию учреждения в любой из рабочих дней. Но при этом практика, опять же, говорит о том, что в преимущественном большинстве случаев материалы дела всегда располагаются у того судьи, который будет заниматься рассмотрением данного дела. Приемные часы судей являются ограниченными, и зачастую это четверг до обеда, а также понедельник во второй половине дня. Чтобы вам не нужно было посещать судебное заведение два раза, лучше всего заранее уточнить приемные часы конкретно по , после чего уже планировать посещение судьи в этот период времени.

Разные суды - разные подходы

Также стоит отметить тот факт, что в разных судах может по-разному использоваться процедура ознакомления с делами. Таким образом, в некоторых заведениях просят обязательно писать соответствующее заявление, но любые такие подробности зачастую уточняются на месте. Главное - обязательно возьмите с собой паспорт, а также заранее уточните фамилию того судьи, который занимается рассмотрением вашего дела.

Материалы дела по кредитному спору в основном включают в себя до 100 листов, но в некоторых случаях материала гораздо больше. Просто так изучить их на месте не выйдет, поэтому просто попробуйте их сфотографировать, чтобы потом уже можно было все проанализировать в более спокойной обстановке. Используемые в современных телефонах фотокамеры отличаются неплохим качеством, но лучше всего, конечно же, снимать на фотоаппарат. Скорее всего, использование этих материалов пригодится не только вам, но еще и вашему кредитному адвокату, если вы все-таки воспользуетесь услугами профессиональных специалистов.

Как готовиться

Ключевое, что вам нужно будет сфотографировать - это предоставленное исковое заявление, поэтому его нужно будет изучить в первую очередь. В данном банке на юридическом языке полностью описывается история ваших отношений с банком, после чего перечисляется перечень претензий к вам от финансового учреждения, которые оно хочет предъявить вам через суд с банком по кредиту. Практика говорит о том, что если вы не имеете профессионального юридического образования, то в таком случае разбираться в различных тонкостях этого будет крайне сложно. В любом случае посмотрите на последний раздел иска, в котором указывается, какая конкретно сумма банком с вас требуется, а также по какой причине банк насчитал именно ее.

Как действовать

Если вы согласны с тем, что сумма, указанная банком, является вполне справедливой и обоснованной, то в таком случае от вас не требуется проведения каких-либо дополнительных действий - достаточно просто посетить судебное заседание и сказать о том, что вы согласны удовлетворить исковые требования. Если же вы проигнорируете заседание, то в таком случае результат получится точно таким же.

Если же требования банка вас не устраивают, нужно будет проделать много работы для того, чтобы отстоять свои права. Вам нужно будет провести детальную проверку расчетов, анализ а также изучение того, насколько исковое заявление и кредитный договор соответствуют действующему доказательству. Именно по этой причине и рекомендуется пользоваться услугами профессиональных юристов, способных сделать всю эту работу вместо вас.

- Банк уведомляет заемщика об обращении к нотариусу за две недели.

- Кредитная организация оплачивает нотариальные услуги за проставление визы на договоре.

- Кредитное учреждение предоставляет в нотариальную контору договор либо дополнение к нему.

- Нотариус визирует кредитный договор. На оригинале соглашения отмечается, что сделана исполнительная надпись.

- Нотариус извещает должника не позднее 3-х рабочих дней. Сроки установлены ст. 91.2 «Основ законодательства о нотариате».

- Судебные приставы приступают к делу на основании приказа о взыскании задолженности без суда.

- договориться с финансовой организацией об изменении условий оплаты;

- просить банк об отсрочке платежа;

- подать в судебную инстанцию заявление о банкротстве.

- Производится взыскание определенной части заработка заемщика. Предварительно судебный пристав направляет запрос в налоговый орган, который предоставляет сведения о месте работы должника. Затем по адресу трудоустройства отправляют исполнительный лист, по условиям которого с должника может быть удержано до 50% заработной платы в соответствии со ст. 138 ТК РФ. Данный процент можно снизить, если обратиться в суд. Многие заемщики официально не трудоустроены, поэтому такой вариант не подходит. В этой ситуации судебные приставы прибегают к иным методам.

- Наложение ареста на счета заемщика. Судебные приставы вправе получить информацию о наличии банковских счетов должника. После их обнаружения счета подвергаются аресту. Денежные средства, находящиеся на счету, автоматически переводятся взыскателю. Данный метод относится и на имеющиеся у заемщика вклады. Государственные выплаты и пособия не арестовывают. Должник может снять арест, обратившись к служебным приставам с соответствующим заявлением.

Взыскание задолженности по кредитному договору – проблемный вопрос, как для банка, так и для заёмщика. Производится оно разными методами, а итог зависит от некоторых нюансов. Изначально кредитные учреждения пытаются возвратить средства самостоятельно либо прибегают к услугам коллекторских агентств, однако в результате самым эффективным способом является принудительное взимание через суд. Процесс взыскания задолженности по кредитам регулируется ГК РФ и Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон № 229-ФЗ), а к займу, где объект залога - это недвижимость, применяют также положения Федерального закона «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ. Лишь в рамках законодательства такие вопросы разрешаются, учитывая интересы всех сторон.

Когда банки начинают взыскание долга по кредиту?

Как правило, вам начнут звонить уже через несколько дней просрочки и интересоваться причиной неуплаты займа, обязательно сообщат о начисленных штрафных санкциях. Но звонки без давления – это еще не начало процедуры.

В банке проблемным считается соглашение, по которому поступление средств не осуществлялось в течение 3-х месяцев. Именно через это время начинается процесс взыскания задолженности по договору, и вносится неутешительная запись о просрочке в кредитную историю заёмщика, которая превышает 90 дней. До этого момента должник беседует только с сотрудниками банковского учреждения по телефону, а после появляются и другие действия со стороны кредитора.

Взыскание задолженности без суда

С середины июля 2016 года кредиторы вправе взыскивать просроченные платежи в досудебном порядке – путем исполнительной надписи нотариуса. По словам экспертов, это нововведение опасно лишь для злостных неплательщиков. Таким образом, банки имеют возможность взыскивать задолженность заемщиков в бесспорном порядке без обращения в суд. Схема действий о взыскании задолженности без суда:

Плюсы взимания долга без суда: заемщик отдает долги и проценты, а штрафные санкции взыскиваются только в судебном порядке. Недостатки заключаются в том, что должник не может возразить о размере суммы и условиях погашения долга.

Коллекторы

Альтернатива судебным приставам - коллекторское агентство. Кредитные организации подписывают с ними агентский договор об оказании услуг или продают право требования по договору цессии. Ранее коллекторы применяли все средства для возврата денежных средств. Они звонили в ночное время суток, угрожали, применяли силовые и психологические способы воздействия для достижения цели.

Федеральный закон от 3 июля 2016 года № 230-ФЗ «О защите прав и законных интересов физических лиц …» (далее - Закон № 230-ФЗ) внес некоторые коррективы в действия коллекторских агентств. Таким образом, правовые положения о работе коллекторов вступили в силу с 2017 года. Их лишили права звонить по ночам, угрожать, применять физическую силу, а также распространять сведения о должнике.

Коллекторы обязаны получить согласие должника перед тем, как распространять сведения о сумме долга. Заемщик вправе отказаться от общения с настойчивыми сотрудниками коллекторского агентства. Для этого он направляет соответствующее заявление. Законодатель разрешает отправить письмо через 4 месяца после того, как возник долг.

Требовать оплаты кредита не могут лица, которые имеют непогашенную судимость, в соответствии с установленным порядком взыскания задолженности.

Действия должника

Варианты действий должника при задолженности:

Не стоит дожидаться, пока задолженность дорастет до 500 тысяч рублей или кредиторы подадут на вас в суд. П. 2 ст. 213.4 Федерального закона №127-ФЗ от 26.10.2002 «О несостоятельности (банкротстве)» разрешает должнику подать заявление, если он не имеет средств и имущества для выплаты долга займодателю.

Банкрот должен смириться с ограничениями. Выезжать за границу либо управлять компанией при финансовой несостоятельности законодатель не разрешает.

Взыскание долга по кредитному договору через суд

Если взыскатель осознает, что должник платить добровольно отказывается, то он вправе подать исковое заявление в судебную инстанцию. Если же банк продал долг коллекторам, то подавать исковое заявление в суд будет коллекторское агентство. Если это было обычное агентское соглашение, истцом является сама кредитная организация.

Сначала должник получит требование о полном возврате задолженности, а уже потом извещение, которое уведомляет, что банк подает в судебный орган. Как правило, заемщика предупреждают о том, что он в течение десяти дней должен погасить долг в полном объёме. Если оплата не поступит в назначенный срок, банк вправе обратиться в судебный орган.

Иск в суд о взыскании задолженности по кредиту рассматривают быстро. Предварительно должника извещают о месте проведения процесса, а также о его времени и дате. Если ответчик не является на процесс, всё равно рассмотрение проходит без его участия. Данная ситуация может обернуться неблагоприятными последствиями, так как ответчик не сможет опровергнуть начисление штрафных санкций или попросить суд об отсрочке платежа. Истец или его представители также редко посещают подобные мероприятия, поэтому судебный процесс чаще всего проходит без присутствия обоих сторон.

По результату рассмотрения иска выносится решение, определяется размер суммы, которую нужно возвратить заёмщику. Нередко списывается большая часть штрафных санкций, а порой и все сразу. Долг фиксируется и передается в службу судебных приставов.

Методы взыскания долгов судебными приставами

Судебные приставы руководствуются Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», за рамки которого они никогда не выходят. Законом определены некоторые нюансы процедуры:

В том случае, если же у заемщика нет ни одного счета, остается последний способ – изъятие имущества.

Конечно же, есть ситуации, когда у приставов нет возможности определить не только место работы должника, его счетов, но и место его нахождения и проживания. В этом случае кредитной организации направляется уведомление, в котором указано о невозможности взыскания долга. Поэтому банку остается либо смириться с этим, либо же обратиться в службу судебных приставов повторно.

Следует отметить, что каждый год огромные суммы списываются банками из-за невозможности взыскания задолженности. Таким образом, выдавая денежные средства заемщику, кредитные организации рискуют не меньше самого кредитора.

Юристы онлайн-центра Правовед.ru проконсультируют граждан и помогут заемщику на любом этапе решения долговых проблем.

Просрочки и накопление задолженности по кредиту неминуемо влекут обращение банка в суд. И, как бы заемщик не строил защиту, не пытался минимизировать размер взыскания, избавиться от обязанности погашать, по меньшей мере, основной долг и проценты не удастся.

Вместе с тем, взыскание долга по кредиту по решению суда - процесс небыстрый , а при необходимости заемщик вполне может его затянуть, получая тем самым своеобразную отсрочку или рассрочку погашения накопившейся задолженности и оттягивая процесс принудительного взыскания судебными приставами со всеми вытекающими последствиями, в том числе серьезными ограничительными мерами. Конечно, если денег нет и не предвидится, затягивание судебного решения особого смысла не имеет. Но если ставится задача хотя бы понемногу гасить долг по мере появления такой возможности, по своему собственному графику, а не так, как решит суд и будет принудительно взыскивать пристав, то растягивание судебного процесса с банком на неопределенный срок может стать эффективной стратегией защиты себя и своего имущества .

Стандартная схема взыскания банками долга по кредиту

Обычно процесс взыскания банками долга по кредиту включает следующие этапы:

- Принятие банком мер к принуждению заемщика погасить долг - направление писем-претензий, СМС-уведомлений, телефонные звонки (домой, на работу) и т.п.

- Привлечение коллекторов. Несмотря на то, что их полномочия мало чем отличаются от прав банков, коллекторы ведут себя более активно и даже агрессивно. Помимо звонков и писем, вполне можно ожидать визитов к вам на дом, на работу, ведение переговоров, попыток найти компромат, а то и хуже - угроз, непрекращающихся звонков, порчи имущества и тому подобных незаконных действий.

- Обращение в суд. В зависимости от суммы долга банк может обратиться:

- к мировому судье, который с июня 2016 года вправе рассматривать заявления о взыскании на сумму до полумиллиона рублей, с требованием о выдаче судебного приказа, являющегося одновременно и решением, и исполнительным документом;

- в первую инстанцию суда общей юрисдикции с требованием об удовлетворении иска и взыскании долга.

- Возбуждение исполнительного производства на основании судебного приказа или выданного судом исполнительного документа и принятие приставом мер по принудительному взысканию долга.

Взыскание по судебному приказу

Обращение банка к мировому судье с заявлением о выдаче судебного приказа допустимо по очень большому количеству кредитных договоров. Увеличение предела денежного требования до 500 тысяч рублей (в 10 раз по сравнению с тем, что было до июня 2016 года) теперь серьезно расширило возможности банков по применению облегченной судебной процедуры взыскания. Но поскольку и ранее приказное производство считалось невыгодным для заемщиков-должников, сегодня их положение стало еще более проблемным: действовать придется предельно внимательно и оперативно.

Что необходимо знать заемщику:

- Приказ будет вынесен не позднее пяти дней после поступления соответствующего заявления банка о его выдаче.

- Никаких разбирательств для рассмотрения дела по существу и вынесения приказа не требуется. Мировой судья вынесет его единолично, без участия представителя банка и заемщика.

- Копия приказа должна быть направлена заемщику-должнику. Но здесь стоит учесть, во-первых, насколько правильно был указан банком адрес заемщика, во-вторых, проживает ли он фактически по этому адресу. Суд, направив копию приказа по адресу, будет считаться исполнившим свою обязанность.

- У заемщика-должника есть 10 рабочих дней с даты получения приказа, чтобы представить свои возражения в части исполнения приказа. Какие это могут быть возражения, закон конкретно не оговаривает. Можно обойтись и общими формулировками, например, указав, что вы не согласны с исполнением приказа в размере суммы взыскания.

- Если от заемщика-должника возражения в установленный срок не поступят, судья выдает приказ банку и (или) направляет его по просьбе банка приставам для принудительного взыскания.

- При поступлении возражений от заемщика приказ подлежит отмене. В определении судьи по этому поводу банку разъясняется его возможность обращения по аналогичному предмету с исковым заявлением в суд общей юрисдикции.

При использовании приказного производства банк получает серьезные преимущества, сокращая и временные, и финансовые затраты на пути к возбуждению исполнительного производства. А вот для заемщиков возникают не менее серьезные сложности, обусловленные :

- отсутствием права участия в рассмотрении вопроса взыскания;

- невозможностью использования инструментов оспаривания требований банка;

- скоротечностью принятия решения по существу и начала принудительного исполнения взыскания.

По сути, у заемщика есть минимум пятнадцать, возможно, больше дней на подачу возражения в части исполнения приказа. Но нет никакой гарантии, что даже в установленные сроки заемщик сможет уложиться, если, допустим, не проживает по адресу, по которому направлены судебные документы, или временно уехал в командировку или еще куда-либо. При наличии уважительных причин срок подачи возражений может быть восстановлен. Но к этому моменту вполне вероятно, что приставы уже предпримут меры ограничительного характера, а значит, придется дополнительно решать и вопросы, связанные с их приостановлением/прекращением, равно как и в целом исполнительного производства.

- Если велика вероятность обращения банка в суд по поводу взыскания долга в порядке приказного производства, необходимо внимательно следить за ситуацией.

- С учетом расширения возможностей по взысканию кредитного долга путем получения судебного приказа вполне вероятно, что количество обращений банков к коллекторам снизится. Таким образом, не стоит дожидаться, что банк и (или) коллекторы начнут взыскание с предупредительных мер, общения и уведомлений.

- Даже если вам кажется, что срок подачи возражений на исполнение приказа истек, проанализируйте, так ли это на самом деле. Срок начинается с момента получения заемщиком-должником приказа.

- Если вы не получили приказ вовремя по уважительным причинам и не смогли своевременно подать возражения, все равно стоит их подготовить и представить мировому судье вместе с заявлением о восстановлении срока подачи возражений. В этом случае вы ничего не теряете, а если решения судьи об отмене приказа не будет, то и повлиять как-то иначе на ход исполнительного производства будет крайне затруднительно. Среди уважительных причин может быть нахождение в больнице, командировке или в отъезде за границей. Бывает важным также необходимость доказывания, что вы не получали свой экземпляр приказа.

В настоящее время реализована возможность получения информации участниками процессов на официальных сайтах мировых судей. Здесь публикуются перечни назначенных судьей заседаний с указанием категории дел, данных заявителя/ответчика, даты и времени. Кроме того, публикуются перечни и тексты решений по уже рассмотренным делам. Обратившись к информации сайта, можно узнать, обращался ли банк с заявлением о выдаче приказа или нет, а также какое решение было принято.

Заемщикам стоит обратить особое внимание, что мировой судья, вынесший приказ, может находиться по месту нахождения банка. Условие о подсудности часто оговаривается в кредитном договоре. Таким образом, это еще больше может затруднить представление возражений. Возможно, придется всю переписку с судом и банком вести через почту.

Взыскание в рамках искового производства

Банк может обратиться с иском в суд, если:

- мировой судья отменил свой приказ;

- сумма взыскания превышает полмиллиона рублей.

Исковое производство - более выгодное решение для заемщика, поскольку он наделяется многими правами, позволяющими не только оспаривать иск, но и:

- заявлять встречные исковые требования;

- требовать уменьшения неустойки и в целом снижения суммы иска;

- ходатайствовать об установлении рассрочки/отсрочки погашения долга по удобной для заемщика-должника схеме;

- представлять доказательства в подтверждение своей позиции и против доводов представителя банка;

- пользоваться всеми иными правами, являясь полноценным участником судебного разбирательства.

Рассмотрение дела по иску банка, как правило, является долгим процессом, часто сопряженным с отложением заседаний, их переносом, в том числе по ходатайствам заемщика-ответчика.

Даже если основные требования банка бесспорны, всегда есть возможность побороться за уменьшение или исключение из суммы взыскания неустойки, а, представив суду убедительные доказательства своего трудного материального положения, добиться установления вполне выгодного срока и режима рассрочки платежей или отсрочки погашения всей задолженности.

После рассмотрения дела по существу и в случае, если суд примет решение о полном или частичном удовлетворении требований банка, заемщику-должнику будет предоставлен определенный срок для добровольного погашения долга. Если этого не произойдет, на основании исполнительного документа будет возбуждено производство по принудительному взысканию задолженности.

Исполнительное производство

Узнать о наличии возбужденного в вашем отношении исполнительного производства и его статусе можно на сайте ФССП. Но в любом случае целесообразно лично посетить пристава и обсудить с ним создавшееся положение.

Приставы обладают очень широкими полномочиями для принуждения заемщика-должника к погашению долга и взысканию долга без желания или волеизъявления последнего.

Среди основных действий и решений приставов:

- Сбор данных об имуществе, денежных средствах, имущественных правах должника, его доходах.

- Арест имущества и денег, в том числе находящихся на банковских счетах, в пределах суммы, подлежащей взысканию.

- Ограничение выезда за границу, права распоряжения жилой недвижимостью, даже если она попадает в категорию единственного жилья.

- Направление работодателю решения об удержании из зарплаты части средств (не более половины) в счет погашения долга.

- Принудительное удержание средств из доходов должника, поступающих из иных источников, нежели зарплата, за исключением доходов, на которые нельзя обратить взыскание.

- Проведение бесед с должником.

Решение о применении тех или иных мер пристав принимает самостоятельно, руководствуясь законом.

Среди доступных возможностей заемщиков-должников:

- Обращение к приставу с заявлением о снятии/приостановлении определенных мер взыскания, ограничения.

- Обращение в суд, выдавший исполнительный документ, об установлении рассрочки или отсрочки принудительного исполнения взыскания.

- Оспаривание (обжалование) действий, решений, бездействия пристава его руководству, в вышестоящую инстанцию, суд.

Возможно и достижение с приставом устной договоренности о неприменении определенных мер взыскания (ограничения) или отложении их применения. В этом вопросе многое отдается на усмотрение пристава. Но важно понимать, что такая возможность реализуема, если заемщик намерен принимать и действительно принимает активные действия к погашению долга. Например, приставы могут не накладывать арест на некоторое имущество, если заемщик хочет его реализовать собственными силами, получить средства и за их счет погасить часть долга или весь долг . Как правило, заемщикам удается продать имущество намного дороже, чем могут выручить приставы при реализации его на торгах. Поэтому к такому предложению приставы вполне могут отнестись с пониманием. Но если последует обман или попытка сокрытия имущества, почти со 100% вероятностью доверие к заемщику-должнику будет окончательно утрачено, а пристав применит всю совокупность доступных ему мер принуждения и ограничения.

В любом случая задача пристава - предпринять все возможные меры по взысканию долга, а заемщика - минимизировать ущерб для себя и поскорее завершить принудительное взыскание. Решать эти задачи вполне можно совместными усилиями. Но вот что точно не помогает в их решении - попытки скрываться или игнорировать проблему как таковую.

Если у вас имеются вопросы по поводу взыскания задолженности по кредиту по решению суда, то наш дежурный юрист онлайн готов бесплатно вас проконсультировать.